06.11.2023

Vorstand und Aufsichtsrat der HHLA empfehlen in gemeinsamer Begründeter Stellungnahme Annahme des Angebots von MSC

Der Vorstand und der Aufsichtsrat der Hamburger Hafen und Logistik AG (HHLA) haben heute eine gemeinsame Begründete Stellungnahme gemäß § 27 Wertpapiererwerbs- und Übernahmegesetz (WpÜG) zum Übernahmeangebot der Mediterranean Shipping Company S.A. (MSC) vom 23. Oktober 2023 veröffentlicht. Darin empfehlen beide Gremien den Aktionären die Annahme des Angebotes. Vorstand und Aufsichtsrat erreichten erweiterte Zusagen für die langfristige Entwicklung der HHLA in Verhandlungen mit der Stadt Hamburg und MSC.

Das WpÜG verpflichtet den Vorstand und Aufsichtsrat, das Angebot sorgfältig und ergebnisoffen sowie im besten Interesse aller Stakeholder des Unternehmens zu prüfen.

Vorstand und Aufsichtsrat haben entsprechend die finanzielle Angemessenheit der angebotenen Gegenleistung sorgfältig und umfassend analysiert und dabei neben dem Börsenkurs, Analysteneinschätzungen und eigenen Bewertungen auch eine für den Vorstand und Aufsichtsrat durch die Citigroup erstellte „Fairness Opinion“ herangezogen. Im Ergebnis erachten Vorstand und Aufsichtsrat den gebotenen Angebotspreis von 16,75 Euro pro A-Aktie als angemessen.

Was die Folgen für das Unternehmen, seine Stakeholder und insbesondere Strategie- und Governance-Aspekte des Übernahmeangebots betrifft, ist es unter aktiver Beteiligung der HHLA gelungen, dass MSC, die Stadt Hamburg und die HHLA einen verbindlichen Vorvertrag für eine Zusammenschlussvereinbarung (Business Combination Agreement) unterzeichnet haben. Damit wurde ein gemeinsames Verständnis über wesentliche Bereiche zur langfristigen Absicherung der HHLA und ihres Geschäftsmodells erzielt. In den kommenden Wochen werden einzelne, im Vorvertrag noch nicht abschließend geregelte Punkte der Zusammenschlussvereinbarung in weiteren Gesprächen ausgearbeitet.

Die Zusagen im Vorvertrag betreffen insbesondere folgende Bereiche:

- Die Stadt Hamburg und MSC stellen der HHLA – vorbehaltlich der Zustimmung der Hamburger Bürgerschaft – nach Vollzug der Transaktion in den kommenden Jahren zusätzliches Eigenkapital in Höhe von 450 Millionen Euro für Investitionen in den Geschäftsbetrieb zur Verfügung.

- Die Neutralität und Unabhängigkeit des HHLA-Geschäftsmodells, insbesondere auch der Intermodaltochter Metrans, und damit die Gleichbehandlung aller Kunden wird sichergestellt. Alle Kunden haben weiterhin gleichermaßen Zugang zu allen HHLA-Terminals und Dienstleistungen europaweit.

- Die Entscheidungshoheit über die Investitionsplanung der HHLA bleibt beim Unternehmen. Insbesondere die begonnene Modernisierung der HHLA-Containerterminals in Hamburg sowie die internationale Erweiterung des Intermodal-Netzwerks in den nächsten Jahren sind damit gesichert. Die Stadt Hamburg und MSC tragen die entsprechenden Investitionsplanungen in Höhe von mindestens 775 Millionen Euro in den Jahren 2025 bis 2028 entsprechend mit.

- Für die Mitarbeitenden konnten maßgebliche Zusagen erreicht werden, insbesondere der Ausschluss betriebsbedingter Kündigungen für mindestens fünf Jahre. Die Mitbestimmung innerhalb des HHLA-Konzerns ist weiterhin sichergestellt.

- Schließlich wurde ein Verständnis über die Fortführung der bestehenden Strategie der HHLA erreicht. Die HHLA bleibt damit ein europäisches Logistikunternehmen. Mit Schwerpunkt auf Hamburg wird der geplante nachhaltige Umbau des Containersegments sowie der Ausbau des europäischen Intermodal-Netzwerkes, vor allem der Metrans, vorangetrieben.

Angela Titzrath, Vorstandsvorsitzende der HHLA, sagte: „Als Vorstand haben wir in den vergangenen Wochen die für die HHLA und unsere Stakeholder relevanten Aspekte der Transaktion aktiv in intensiven Gesprächen mit der Stadt Hamburg und MSC adressiert und weitestgehend in einem verbindlichen Vorvertrag abgesichert. Insbesondere begrüßen wir die Bestätigung der Investitionsplanung der HHLA für die nächsten Jahre und eine zusätzlich verhandelte Eigenkapitalzusage von 450 Millionen Euro der beiden Großaktionäre. Das gibt uns erhebliche zusätzliche Mittel, um die begonnene erfolgreiche Weiterentwicklung der HHLA zu einem führenden europäischen Logistikunternehmen noch aktiver und schneller voranzutreiben und eröffnet damit signifikante Entwicklungs- und Geschäftschancen – für die HHLA, unsere Stakeholder und für Hamburg. Zudem konnten wichtige Zusicherungen für die Beschäftigten festgelegt werden. Die weitgehenden Vereinbarungen und das zusätzliche finanzielle Engagement von MSC unterstreichen nach unserer Einschätzung auch die Attraktivität der HHLA und ihrer Strategie sowie das nachhaltige Interesse von MSC an einer langfristig erfolgreichen Entwicklung des Unternehmens. Wir sind zuversichtlich, auch die noch ausstehenden Punkte in den nächsten Wochen verbindlich mit der Stadt Hamburg und MSC regeln zu können.“

Prof. Dr. Rüdiger Grube, Vorsitzender des Aufsichtsrats der HHLA, fügte hinzu: „Der abgeschlossene Vorvertrag adressiert die wesentlichen Interessen aller HHLA-Stakeholder. Mit den hier erreichten Vereinbarungen sichern wir die Zukunftsfähigkeit der HHLA und ihres Geschäftsmodells. Da der Angebotspreis nach entsprechender Prüfung als angemessen bewertet wird, empfiehlt der Aufsichtsrat, wie auch der Vorstand der HHLA die Annahme des Angebots von MSC.“

Innerhalb von zwei Wochen nach der Veröffentlichung der Angebotsunterlage müssen Vorstand und Aufsichtsrat eine sogenannte Begründete Stellungnahme abgeben. Der Aufsichtsrat der HHLA hat mit Ankündigung des Übernahmeangebots einen mit unabhängigen Aufsichtsratsmitgliedern besetzten Übernahmeausschuss eingerichtet und diesen ermächtigt, die gemeinsame Begründete Stellungnahme für den Aufsichtsrat vorzubereiten und zu verabschieden.

Die vollständige gemeinsame Begründete Stellungnahme von Vorstand und Aufsichtsrat der HHLA ist auf der Unternehmenswebsite unter folgendem Link einzusehen:

hhla.de/beteiligung-msc

Die Annahmefrist für das Angebot hat mit der Veröffentlichung der Angebotsunterlage am 23. Oktober 2023 begonnen und endet am 20. November 2023 um 24 Uhr (MEZ). Der Vollzug der Transaktion steht unter dem Vorbehalt bestimmter regulatorischer Genehmigungen, die in der Angebotsunterlage dargelegt sind, sowie der Zustimmung der Bürgerschaft der Freien und Hansestadt Hamburg.

Es wird ausdrücklich darauf hingewiesen, dass allein die gemeinsame Begründete Stellungnahme von Vorstand und Aufsichtsrat maßgeblich ist. Die Informationen in dieser Pressemitteilung stellen keine Erläuterung oder Ergänzung zu den Aussagen in der Stellungnahme dar und enthalten möglicherweise nicht alle Informationen, die für die Aktionäre der HHLA relevant sein könnten. Aktionäre der HHLA sollten daher die gesamte gemeinsame Begründete Stellungnahme des Vorstands und des Aufsichtsrats sorgfältig lesen. Ferner wird den Aktionären der HHLA empfohlen, gegebenenfalls unabhängigen Rat einzuholen, um zu einer informierten Entscheidung zum Inhalt der Angebotsunterlage und des Übernahmeangebots zu kommen.

Wichtiger Hinweis

Diese Pressemitteilung und die gemeinsame Begründete Stellungnahme enthalten bestimmte in die Zukunft gerichtete Aussagen. Zukunftsbezogene Aussagen drücken Absichten, Ansichten oder Erwartungen aus und schließen bekannte oder unbekannte Risiken und Unsicherheiten ein, da sich diese Aussagen auf Ereignisse beziehen und von Umständen abhängen, die in der Zukunft geschehen werden. Wörter wie „sollte“, „werden“, „erwarten“, „beabsichtigen“, „anstreben“, „davon ausgehen“, „glauben“, „planen“ oder ähnliche Ausdrücke weisen auf zukunftsbezogene Aussagen hin.

Auch wenn der Vorstand und der Aufsichtsrat der HHLA davon ausgehen, dass die in solchen zukunftsbezogenen Aussagen enthaltenen Erwartungen auf berechtigten Annahmen basieren und nach bestem Wissen und Gewissen zum heutigen Tag zutreffend und vollständig sind, kann keine Zusicherung dahingehend abgegeben werden, dass diese Erwartungen eintreten werden oder sich als zutreffend erweisen. Auch kann keine Garantie hinsichtlich der zukünftigen Richtigkeit und Vollständigkeit solcher Aussagen übernommen werden. Bezüglich jeder zukunftsbezogenen Aussage ist zu berücksichtigen, dass die tatsächlichen Ereignisse oder Ergebnisse aufgrund politischer, wirtschaftlicher oder rechtlicher Veränderungen in Märkten oder Umfeldern, in denen die HHLA ihre Geschäftstätigkeit entfaltet, Wettbewerbsbedingungen oder Risiken, welche das Geschäftsmodell der HHLA mit sich bringt, sowie Unsicherheiten, Risiken und Volatilität in den Finanzmärkten und anderer Faktoren, die auf die HHLA einwirken, wesentlich von den getätigten zukunftsbezogenen Aussagen abweichen können.

Diese Veröffentlichung stellt weder ein Angebot zum Verkauf noch eine Aufforderung zum Kauf von Wertpapieren dar.

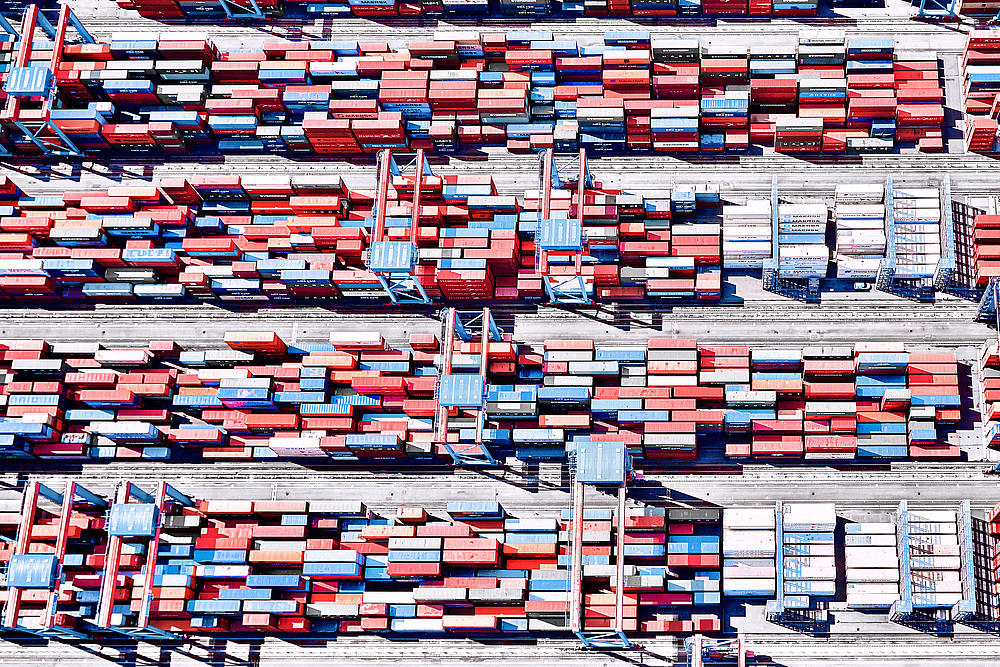

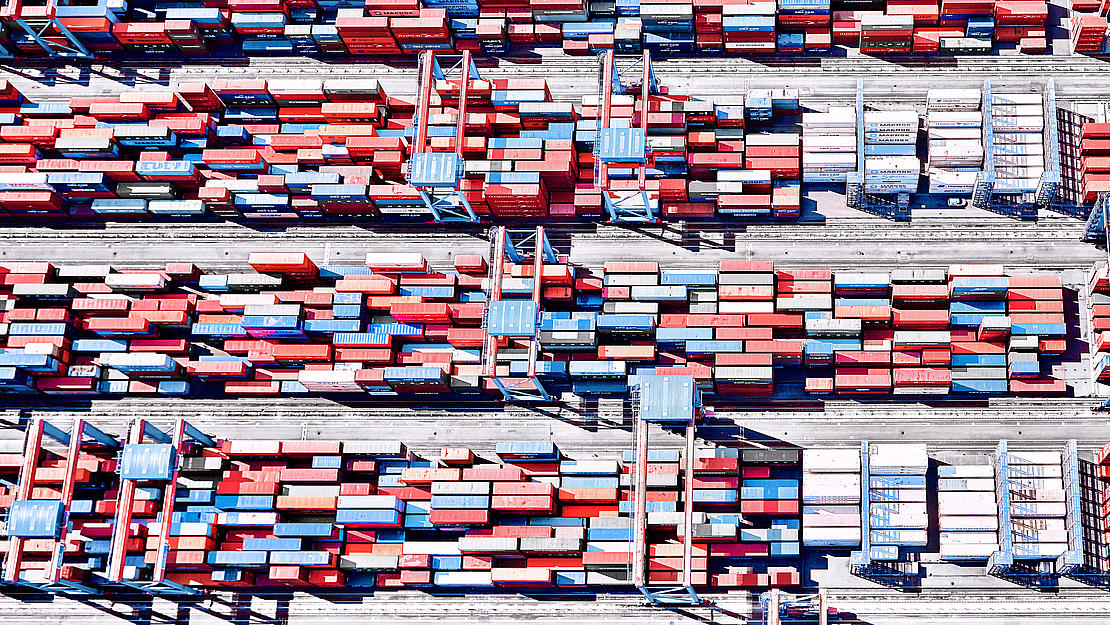

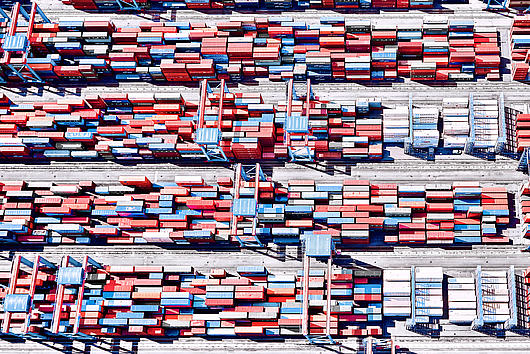

Bild herunterladen

Containerumschlag am Container Terminal Burchardkai in Hamburg

Strategische Beteiligung der MSC-Gruppe an der HHLA

Fragen und Antworten zum aktuellen Stand.

Mehr lesen