Medien-Downloads

In unserem Download-Bereich können Sie Footage, Filme und aktuelle Pressefotos herunterladen.

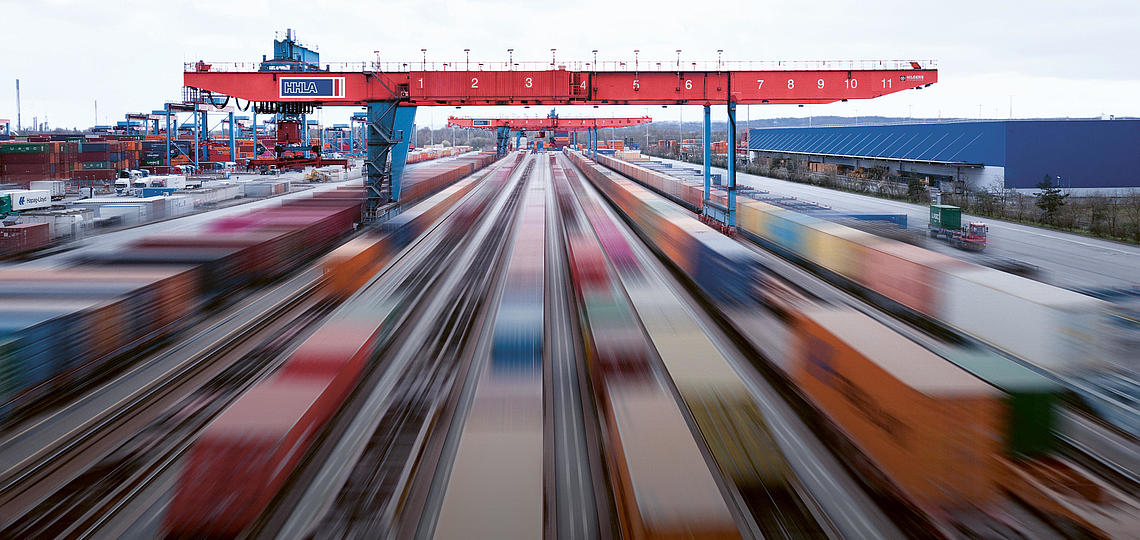

Intelligente Hafen- und Transportlogistik

Die Hamburger Hafen und Logistik AG (HHLA) zählt zu den führenden europäischen Hafen- und Transportlogistikunternehmen. Ihr Kerngeschäft umfasst den Containerumschlag an den Terminals in Hamburg, Tallinn, Triest und Odessa sowie den Transport von Gütern zwischen den Seehäfen und dem europäischen Binnenland. Damit ist die HHLA ein zentraler Knotenpunkt globaler Lieferketten.

Mit der Tochtergesellschaft METRANS betreibt die HHLA eines der größten intermodalen Netzwerke Europas. Moderne Lokomotiven, Spezialwaggons und über 20 Terminals verbinden Nord- und Ostseehäfen, die Adria und das Schwarze Meer mit den Wirtschaftsräumen Mittel- und Osteuropas. Ergänzend sorgen spezialisierte Dienstleister wie CTD, Ulrich Stein Spedition und HHLA Project Logistics für nahtlose Transport- und Logistiklösungen.

Messen & Veranstaltungen

| Datum | Veranstaltung | Standort | Teilnehmer | Tickets |

| 04.02.-05.02.2026 | Breakbulk Middle East | Dubai, Vereinigte Arabische Emiraten | HPC | Website |

| 01.04.-02.04.2026 | CTAC Valencia | Valencia, Spanien | HPC | Website |

| 19.05.-21.05.2026 | TOC Europe | Hamburg, Deutschland | Website | |

| 16.09.-17.09.2026 | Saudi Maritime & Logistics Congress | Dammam, Saudi-Arabien | HPC | Website |

Ansprechpartner

Carolin Flemming

Leiterin

HHLA|UnternehmenskommunikationTel. +49 40 3088-3503

Mobil +49 176 30884085

Sebastian Lindemann

Stellvertretender Leiter / Leiter Media Hub

HHLA|UnternehmenskommunikationTel. +49 40 3088 3146

Mobil +49 151 14314025

Karolin Hamann

Pressesprecherin

HHLA|UnternehmenskommunikationTel. +49 40 3088 3285

Mobil +49 175 3410528

TV-Drehs / Fotoshooting

Anmeldung für TV-Drehs / Fotoshooting

HHLA|Unternehmenskommunikation

Besuchsanfragen

Besuchsanfragen

HHLA|Unternehmenskommunikation

Allgemeine Medienanfragen

HHLA Update

Unser Newsletter liefert mehr als Neuigkeiten. Wir informieren über Hintergründe und Trends, befragen Fachleute und erklären, wie Logistik funktioniert.